OE 2023: medidas relativas ao IRS – Crédito à habitação, taxas, dependentes, e outras medidas

Através da Lei n.º 24-D/2022, de 30 de dezembro, artigos 218.º a 226.º , entrou em vigor a 1 de janeiro, o Orçamento do Estado para 2023. Relativamente ao IRS, merecem destaque várias medidas.

Redução das retenções na fonte para titulares de crédito à habitação

Em 2023, os titulares de crédito à habitação podem optar pela redução da retenção a retenção na fonte sobre rendimentos de Categoria A de IRS.

Assim, podem reduzir para a taxa do escalão imediatamente inferior à correspondente à remuneração mensal e situação familiar aplicável, desde que se verifiquem cumulativamente as seguintes condições relativamente ao titular de rendimentos:

▪ seja devedor de um crédito à habitação que tem como objeto a sua habitação própria e permanente; e

▪ aufira uma remuneração mensal que não ultrapasse € 2 700.

Para estes efeitos, o contribuinte tem de comunicar à entidade devedora dos rendimentos, antes do seu pagamento ou colocação à disposição, que opta pela redução da retenção na fonte. Para esse efeito, tem de apresentar uma declaração acompanhada dos elementos indispensáveis à verificação destas condições, e ainda qualquer outra informação fiscalmente relevante ocorrida posteriormente.

-

Dependentes

Aumenta a dedução à coleta de IRS a partir do segundo filho.

Assim, quando existir mais de um dependente, aplica-se uma dedução de 300 euros para o segundo dependente, e de 150 euros para os seguintes que não ultrapassem os seis anos até 31 de dezembro.

Em 2022, a dedução para os dependentes com idade entre três e seis anos foi de 150 e 75 euros, respetivamente.

-

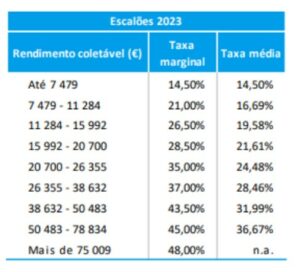

Atualização dos escalões

Os escalões de IRS são atualizados em 5,1%, e é reduzida em dois pontos percentuais, de 23% para 21%, a taxa marginal do segundo escalão de IRS. Em 2023, as taxas são as seguintes:

-

Produção de energia renovável

É criado um incentivo à produção de energia renovável. Assim, são excluídos, até ao limite de 1 000 €, os rendimentos anuais resultantes das seguintes atividades:

▪ transação da energia excedente produzida para autoconsumo a partir de fontes de energia renovável, por unidades de produção para o autoconsumo, até ao limite de 1 MW da respetiva potência instalada;

▪ transação da energia produzida em unidades de pequena produção a partir de fontes de energia renovável, até ao limite de 1 MW da respetiva potência instalada.

-

Deduções de assinaturas de jornais e bilhetes de transportes

Passa a ser deduzido ao IRS o IVA pago em assinaturas de jornais e revistas, e também o IVA relativo a títulos de transporte público.

Ambos os tipos de produtos estão sujeitos a taxa reduzida de IVA, e o limite destas despesas para efeitos de IRS continua a ser de 250 euros.

Assim, à coleta do IRS devido pelos sujeitos passivos é dedutível um montante correspondente a 15% do IVA suportado por qualquer membro do agregado familiar, com o limite global de 250 euros por agregado familiar, que conste de faturas comunicadas à Autoridade Tributária e Aduaneira.

Além disso, somam-se a outras despesas já consideradas:

▪ Manutenção e reparação de veículos automóveis;

▪ Manutenção e reparação de motociclos, de suas peças e acessórios;

▪ Alojamento, restauração e similares, salvo se a fatura já tiver sido considerada para efeitos de dedução como despesa de educação;

▪ Atividades de salões de cabeleireiro e institutos de beleza.

▪ Atividades veterinárias e a aquisição de medicamentos de uso veterinário, concorrendo para o limite um montante correspondente a 35% do IVA suportado por qualquer membro do agregado familiar.

▪ Ensinos desportivo e recreativo, atividades dos clubes desportivos e atividades de ginásio – fitness

É ainda dedutível à coleta, concorrendo para o limite referido de 250 euros, um montante correspondente a 100% do IVA suportado por qualquer membro do agregado familiar, com a aquisição de passes mensais ou de bilhetes (NOVO) para utilização de transportes públicos coletivos.

Passa a ser dedutível à coleta, concorrendo para o referido limite, um montante correspondente à totalidade do IVA suportado por qualquer membro do agregado familiar, que conste de faturas relativas a aquisição de assinaturas de publicações periódicas (jornais e revistas), incluindo digitais, tributados à taxa reduzida do IVA, comunicadas à Autoridade Tributária e Aduaneira, nos seguintes setores de atividade:

▪ Secção J, classe 58130 – Edição de jornais;

▪ Secção J, classe 58140 – Edição de revistas e de outras publicações periódicas.

-

Trabalho suplementar

É reduzida a taxa de retenção na fonte de IRS para metade, para os rendimentos de trabalho suplementar, a partir da 101ª hora, inclusive, de trabalho suplementar.

-

Retenção sobre rendimentos de trabalho dependente e de pensões

Até ao momento do pagamento ou colocação à disposição destes rendimentos, as entidades pagadoras passam a ter de apresentar a taxa efetiva mensal de retenção na fonte no documento do qual conste o valor dos rendimentos e a respetiva retenção na fonte, sendo esta calculada pelo rácio entre o valor retido na fonte e o valor do rendimento pago ou colocado à disposição.

-

Retenção na fonte

Durante o ano de 2023, os sistemas de pagamento de salários e pensões devem ser adaptados ao novo sistema de retenções na fonte de IRS, de forma a permitir a aplicação de taxas de retenção na fonte mais adequadas à situação tributária dos sujeitos passivos. O Governo compromete-se ainda a rever as taxas de retenção na fonte aplicáveis aos trabalhadores independentes.

-

Taxas liberatórias

É alargada a dispensa de retenção na fonte liberatória aos rendimentos provenientes de trabalho dependente e rendimentos empresariais e profissionais obtidos em território português por não residentes fiscais, às primeiras 50 horas de trabalho suplementar.

Em 2022 esta dispensa aplicou-se até ao valor da retribuição mínima mensal garantida (RMMG).